ÚSPORA V OBLASTI ÚVĚRŮ A HYPOTÉK

V této oblasti jsme se rozhodli soustředit na produkty nejznámějších a nejvyužívanějších bank a stavebních spořitelen působících na našem trhu. Jelikož se nabídky bank i spořitelen rychle mění, není možné dopředu vybrat ty nejlepší produkty. Banky se vzájemně předhání akčními nabídkami a snaží se nalákat klienty na různé výhody. Abychom Vám mohli ušetřit peníze a dojednat nejlepší možné podmínky, musíme každý Váš požadavek řešit individuálně včetně dojednávání maximálních možných slev, které svým klientům většina bank ani nenabízí.

Zajímá Vás, co jsme zjistili při prozkoumání této oblasti?

Především zajímavé možnosti investování do nemovitostí k pronájmu, což je možné v omezené míře i s minimem vlastních peněz. Musím přiznat, že tato možnost nás velmi zaujala a nejspíš o ní budeme i sami uvažovat, protože investice do nemovitostí je podle nás jedna z nejbezpečnějších. Pokud by Vás to také zajímalo, vše Vám rádi vysvětlíme, případně poradíme a pomůžeme s realizací.

Víte, který produkt je nejvíc žádaný a má nejvýhodnější úrokovou sazbu?

Jsou to hypotéky, přesněji účelové hypotéky, a proto jsme jim také věnovali maximum času. Hypotéky se v největší míře využívají na nákup, případně rekonstrukci vlastního bydlení, ale jsou i jiné možnosti, jak je využít.

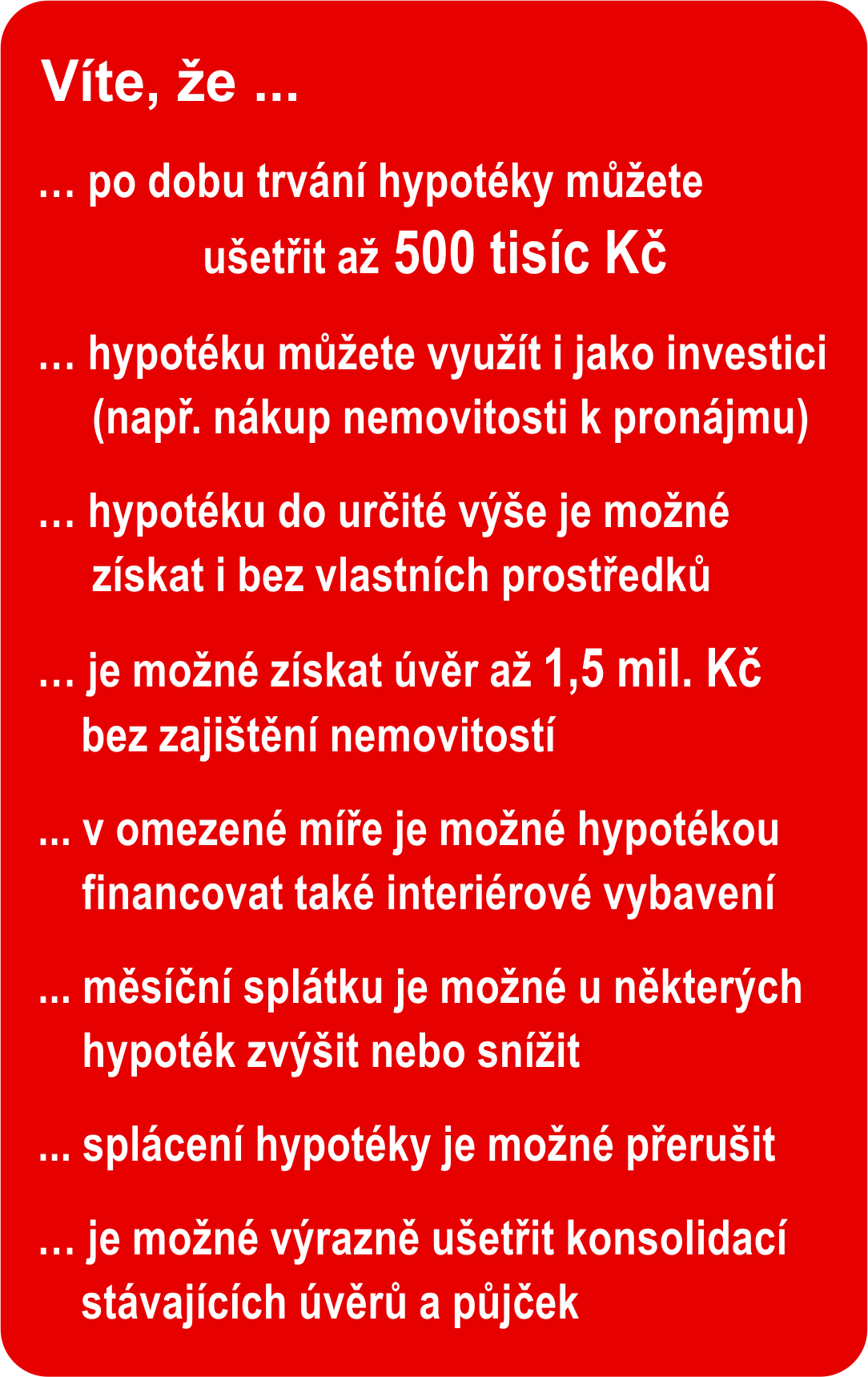

Víte o těchto zajímavých možnostech využití hypoték?

… na hypotéku můžete pořídit (jako investici) i bytový dům s byty na pronájem s tím, že banka je schopna akceptovat k doložení i část budoucích příjmů z těchto pronájmů

… je možné si vzít hypotéku (jako investici) jen na nákup stavebního pozemku bez budoucí výstavby, hypotékou lze řešit i zřízení inženýrských sítí

… dokonce je možné si vzít hypotéku např. na solární systémy na výrobu energie případně i jiné technologie

A víte to nejdůležitější?

… nezajištěný úvěr je možné získat až do výše 1,5 milionu Kč (pouze s vyššími příjmy), většinou do 800 tisíc Kč.

Co odhalil náš průzkum?

Po doplacení by se jim náklady na bydlení snížili na úplné minimum.

… větší část těch co hypotéku mají, řeší případné refinancování až na poslední chvíli a nemají proto dostatek času k porovnání více nabídek, aby našli tu nejvýhodnější. Proto doporučujeme řešit refinancování s velkým předstihem.

… většinou je u úvěrů a hypoték sjednané nevýhodné a drahé životní pojištění, které bohužel nechrání před všemi důležitými riziky.

… a především u nové hypotéky nebo i u refinancování stávající se spousta lidí spokojí s průměrnou nabídkou bank nebo poradců, kteří je tlačí k rychlému rozhodnutí. Přitom by většina z nich mohla ušetřit daleko více peněz a získat výhodnější podmínky.

Pomůžeme Vám zjistit, jestli můžete ještě ušetřit a ověříme, zda je nabídka, kterou jste získali, opravdu ta nejvýhodnější. Případně zjistíme, jestli neplatíte za splátky úvěrů a hypoték víc, než je nutné a poradíme Vám, na co si dát při sjednávání pozor.

Pokud hypotéku ještě nemáte, tak si zkuste odpovědět na následující otázky …

Vyplatí se mi hypotéka?

Chci investovat do nemovitostí?

Chci mít (po splacení hypotéky) další zdroj příjmu z pronájmů?

Platím za pronájem více více, než by vycházela splátka hypotéky?

Chci mít své vlastní bydlení a nechci platit drahé nájemné?

Chci své náklady na bydlení snížit na minimum?

Jsem schopen splácet hypotéku dlouhodobě?

Na která rizika se u pojištění úvěrů a hypoték rozhodně pojistit a určitě nezapomenout ...

Závislost na dlouhodobé péči (min. od II. stupně)

Smrt z jakýchkoliv příčin

Dlouhodobá pracovní neschopnost z důvodu nemoci i úrazu

Trvalé následky úrazu s co největší progresí

Dlouhodobá hospitalizace z důvodu nemoci i úrazu

Chcete hypotéku a nevíte, jestli máte dostatečný příjem?

Ověříme, jestli je Váš současný příjem dostačující. V případě že není, ukážeme Vám několik dalších možností k doložení příjmů. Poradíme a vybereme tu nejvhodnější variantu a nezávazně zhotovíme předběžnou kalkulaci, případně pomůžeme s kompletním vyřízením.

Co je možné financovat hypotékou

Výstavba nemovitosti … i následná dostavba, přestavba, vestavba či nástavba stávající nemovitosti

Rekonstrukce, modernizace a opravy nemovitosti

Příslušenství k nemovitosti (bazén, garáž, plot, solární systémy apod.)

Převod členských práv a povinností v družstvu nebo splacení členského podílu

Vypořádání majetkových poměrů (dědictví, společné jmění manželů)

Zpětné proplacení proinvestovaných nákladů

Refinancování (konsolidace) dříve poskytnutých půjček (úvěrů) použitých na investice do nemovitých věcí

Na co si můžu vzít hypotéku

Družstevní byt

Rodinný dům

Stavební pozemek

Rekreační objekt

Bytový dům

Objekt sloužící k podnikání

Refinancování jiných účelových úvěrů případně půjček (i od fyzických osob)

Poradíme Vám, jaký hypoteční produkt je pro Váš záměr nejvhodnější

Víte, kdy a jak je nejlepší začít řešit refinancování hypotéky?

Nejlépe 12 až 24 měsíců před koncem fixace, abyste měli na vše dostatek času. Před refinancováním je potřeba si vyžádat a porovnat nabídky z co nejvíce bank a začít s nimi vyjednávat nejen o nejlepší možné úrokové sazbě, ale i o ostatních podmínkách Vaší hypotéky. V případě zájmu Vám můžeme ušetřit čas a ZDARMA vše zařídit. Vybereme za Vás 3 nejlepší nabídky z bank, u kterých se nám podaří vyjednat pro Vás nejlepší podmínky a pomůžeme s výběrem té nejvýhodnější.

Fixace je dohodnutý časový úsek s neměnnou úrokovou sazbou, většinou se sjednává na 5 až 8 let, k datu fixace můžete bez sankcí a poplatků odejít k jiné bance, která Vám dá lepší podmínky.

Víte, jak si můžete snížit úroky i měsíční splátky u Vašich stávajících úvěrů a půjček?

Můžete provést konsolidaci tzn. jedním novým úvěrem s výhodnější úrokovou sazbou případně i delší dobou splatnosti uhradíte všechny Vaše stávající úvěry a půjčky. Tím ušetříte na úrocích a ještě můžete měsíčně splácet méně.

Víte, že u některé banky je možné …

… mít dobu splatnosti hypotéky až do 75 let

… měsíční splátku zvýšit nebo snížit až o 30%

… splácení hypotéky přerušit až na 3 měsíce

… získat hypotéku bez poplatků i odhad nemovitosti zdarma

… získat neúčelovou část až do výše 30 % z celkové výše hypotéky, kterou je možné použít např. na nákup vybavení nemovitosti

… peníze u výstavby a rekonstrukce získat bez dokládání faktur

… použít u výstavby nejdříve peníze z hypotéky a až potom své vlastní

… snížit si úroky svými penězi na účtu, s kterými je možné jakkoliv disponovat

… doložit příjmy i ze zaměstnání v zahraničí (u jedné banky i z podnikání v zahraničí)

… do výdajů nezapočítávat kreditní karty a kontokorent, pokud nejsou čerpány posledních 6 měsíců

… refinancovat hypotéku až 2 roky před fixací zcela zdarma

… sjednat fixaci úrokové sazby až na 20 let

DOPORUČUJEME …

… až další hypotéku vzít pro účely vlastního bydlení

… případně využít část nemovitosti k bydlení a část k pronájmu

Příjmy z pronájmu Vám pomohou se splácením hypotéky a po doplacení získáte další zdroj příjmu.

NEDOPORUČUJEME …

… kreditní karty z důvodu vysoké úrokové sazby s výjimkou účelového využívání jejich bezúročného období, případně držení jako finanční rezervu pro případ nečekaných nutných výdajů

… půjčky s vysokými úroky i pokutami a nevýhodnými podmínkami (převážně od některých nebankovních společností a lichvářů)

Jelikož máme k dispozici kalkulátory téměř všech níže uvedených bank, provedeme za Vás předběžné srovnání a zjistíme, která z bank bude pro Vaši hypotéku nejvhodnější. Můžeme Vám vyjednat ještě další slevy a výhody, které banky klientům sami od sebe nenabízí.

ZAVOLEJTE MI

KONTAKTNÍ INFORMACE

Provozovatel: NELINEX s.r.o.

Sídlo společnosti:

Medlánecká 1347/6, 621 00 Brno

IČ: 061 60 051

Společnost je zapsána v obchodním

rejstříku u Krajského soudu v Brně

oddíl C, vložka 100418

Společnost je registrována u ČNB